コラム

【速報】金融審議会「損害保険業等に関する制度等ワーキング・グループ」(第4回)視聴メモ②

執筆者プロフィール

-

株式会社Hokanグループ 弁護士/パブリック・アフェアーズ室長

兼コンプライアンス室長

2008年慶應義塾大学法科大学院卒業、2009年弁護士登録(東京弁護士会)。都内法律事務所・損害保険会社・銀行を経て、株式会社hokanに入社。平成26年保険業法改正時には、保険会社内で改正対応業務に従事した経験を持つ。「「誠実義務」が求める保険実務におけるDXの方向性(週刊金融財政事情 2024.9.17)」、「実務担当者のための今日から始める保険業法改正対応」(保険毎日新聞 2025.5.15~7.3)等を執筆。

関連記事

- 2026年1月16日【速報⑨】(保険会社等に対する体制整備義務の強化②兼業特定保険募集人)令和7年保険業法改正に係る内閣府令(案)等に対するパブリックコメントの実施についてが公表されました

- 2026年1月16日【速報⑧】(保険会社等に対する体制整備義務の強化①特定大規模乗合保険募集人に業務を委託する場合)令和7年保険業法改正に係る内閣府令(案)等に対するパブリックコメントの実施についてが公表されました

- 2026年1月15日「企業のリスクマネジメントの高度化に向けた検討会」を追う①

- 2026年1月8日【速報⑦】(保険仲立人の活用)令和7年保険業法改正に係る内閣府令(案)等に対するパブリックコメントの実施についてが公表されました

1 (前回からのつづき)その他の注目すべき論点

企業内代理店への対応、比較推奨販売の適正化以外の論点としては、①自主規制機関の設置見送り、②火災保険の赤字構造の要因分析、②保険仲立人の活用について考え方の整理の3点が注目すべき論点です。

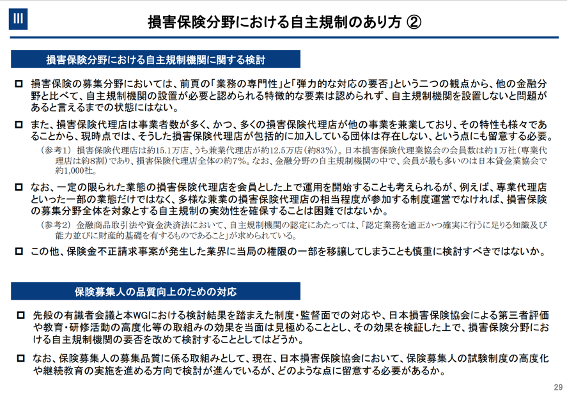

2 自主規制機関の設置見送り

これまで、有識者会議において「保険代理店の業務品質を保険代理店と利害関係のない中立的な第三者が一定の基準に基づいて評価する業界共通の枠組み(第三者評価)を設けることが示され、そのエンフォースメントを強化する観点から、第三者評価制度を運営する機関に対して当局の権限の一部を委譲し、「自主規制機関」として位置づけることも検討すべき」との意見がありましたが、検討の結果として、自主規制機関の設置は見送られることとなりました。今後は、日本損害保険協会が行っている第三者評価の取り組みや研修活動の効果を見極めることとなります。試験制度の高度化が検討されており、今後、難関資格となることや継続研修が設けられることも視野に入っています。

3 火災保険の赤字構造の要因分析

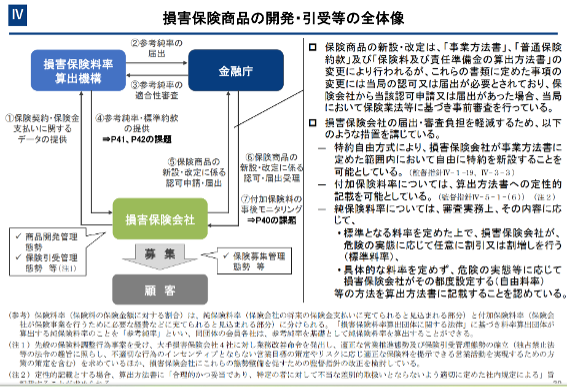

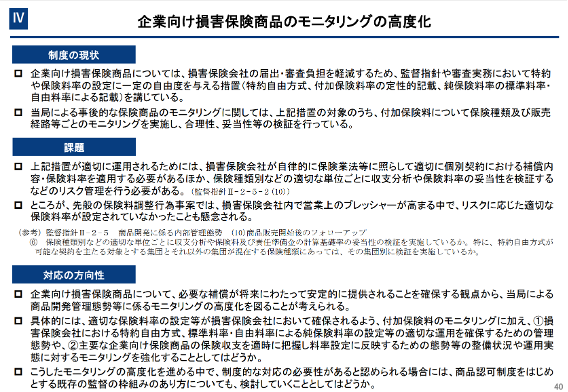

損害保険商品の開発、引き受けの全体像について図解がなされ、大変わかりやすい説明がなされています。まず、商品設計の点で、上図の②「参考準率、標準約款の提供」→p41、p42の課題となっていますが、新しい商品開発をしやすくするという試みが検討されています。

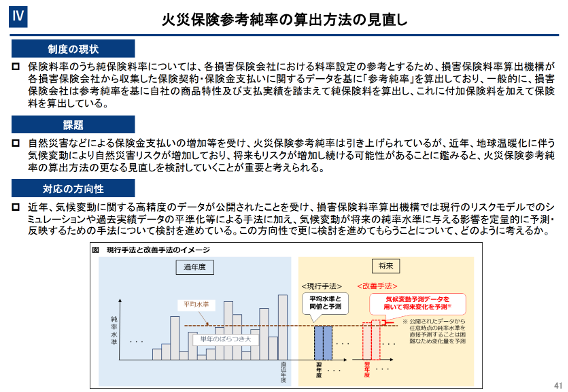

最近の災害の激甚化などから、保険料率算定においてこれまでは過去実績データや現行モデルでの手法での料率算定に加えて、「気候変動が将来の準率水準に与える影響を定量的に予測・反映するための手法」を検討するとあります。これによって、保険料率の算定方法が改善(→赤字とならない)される方向へと検討が進むものとなります。

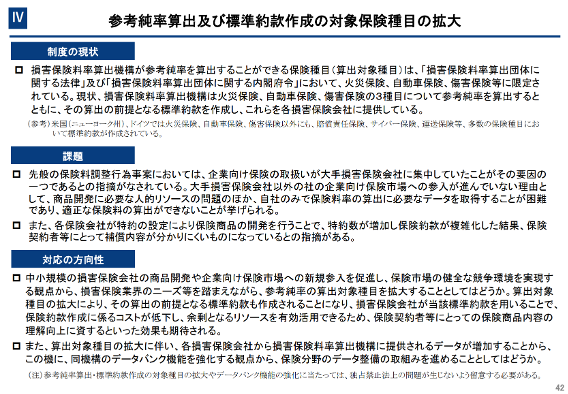

対象保険種目の拡大は、商品開発競争という観点でカルテル問題に切り込む検討事項となります。大手損保会社でなければ人的リソースが確保できないため企業保険料の算出や複雑な約款を作成できないことから、保険市場が大手損保会社の寡占状態となってしまっていたという状態を改善するため、標準約款を作成し、また、保険料算出のために必要なデータを保険料算出機構に提供するデータを整備することで中小規模の損害保険会社が企業保険の商品開発を促す取り組みが検討されています。

損害保険商品のモニタリング強化は、保険料率の設定について、より実質的に当局が評価を行っていくものとなります。トップライン維持のために、実質的に赤字となる保険料率の設定がなされているとすると、保険会社はその保険を購入している企業に対して利益を提供しているとの見方もなされ得るところであり、商品認可の在り方において、「必要な補償が将来的に安定的に提供されることを確保する観点」が強調的されて検討されることとなります。

4 保険仲立人の活用について考え方の整理

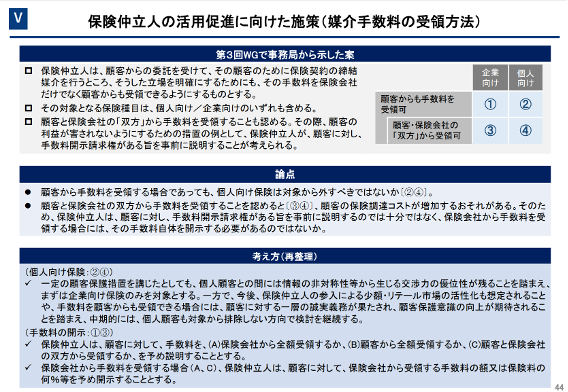

保険仲立人が顧客からを手数料を受け取ることができるように法改正が検討されています。これまでの議論を踏まえ、「まずは」企業向け保険のみを対象として手数料を受領できるようにする方向で整理が進められました。手数料の開示については、「顧客に対して」の開示について整理が進んでいますが、委員会からは「保険会社に対して」の開示についても意見が出ていましたので、適正な手数料設計のために保険仲立人は顧客、保険会社双方に対して情報を提供することが求められる可能性も残っています。

hokan®︎の資料はこちら!