コラム

【法律のプロが解説】令和6年7月の「業界団体との意見交換会において金融庁が提起した主な論点」が公表されました

執筆者プロフィール

-

株式会社Hokanグループ 弁護士/パブリック・アフェアーズ室長

兼コンプライアンス室長

2008年慶應義塾大学法科大学院卒業、2009年弁護士登録(東京弁護士会)。都内法律事務所・損害保険会社・銀行を経て、株式会社hokanに入社。平成26年保険業法改正時には、保険会社内で改正対応業務に従事した経験を持つ。「「誠実義務」が求める保険実務におけるDXの方向性(週刊金融財政事情 2024.9.17)」、「実務担当者のための今日から始める保険業法改正対応」(保険毎日新聞 2025.5.15~7.3)等を執筆。

関連記事

- 2025年12月24日【速報④】(特定大規模乗合保険募集人に対する体制整備義務の強化(保険募集の業務関連))令和7年保険業法改正に係る内閣府令(案)等に対するパブリックコメントの実施についてが公表されました

- 2025年12月23日【速報③】(特定大規模乗合保険募集人の要件)令和7年保険業法改正に係る内閣府令(案)等に対するパブリックコメントの実施についてが公表されました

- 2025年12月18日【速報②】(特別利益の提供の禁止)令和7年保険業法改正に係る内閣府令(案)等に対するパブリックコメントの実施についてが公表されました

- 2025年12月17日【速報①】(比較推奨販売)令和7年保険業法改正に係る内閣府令(案)等に対するパブリックコメントの実施についてが公表されました

2024年8月24日、金融庁が「業界団体との意見交換会において金融庁が提起した主な論点」(https://www.fsa.go.jp/common/ronten/index.html)を公表しました。

【令和6年6月分はこちら】

生命保険協会との主な論点は12個、日本損害保険協会との主な論点は13個あります。それぞれの主な論点のうち、特に保険募集実務に影響しそうなものは以下のとおりです。

【生命保険協会】

5.保険商品審査事例集の公表について

7.顧客本意の業務運営の確保について

8.外部委託先のサイバーセキュリティリスク管理について

5.保険商品審査事例集の公表について

この公表は、「顧客の利便性を高めつつも、保険業法等の趣旨を踏まえた商品開発を行う上で必要な対応について掲載している。各社におかれては、 本事例集も参考にしていただき、顧客の需要及び利便に適合する優良な商品開発を引き続き行っていただきたい。」とするものです。

保険商品審査事例集(https://www.fsa.go.jp/status/hoken_sinsajireishu/20240625/2406shinsajireishu.pdfは今年の6月25日に公表)されています。

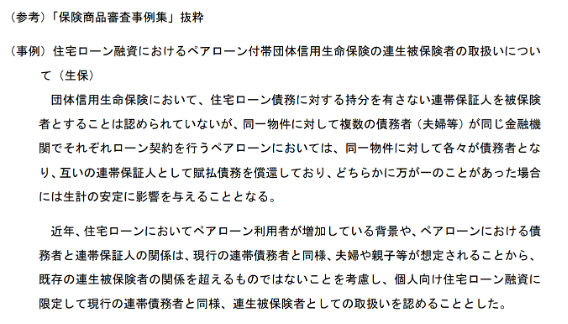

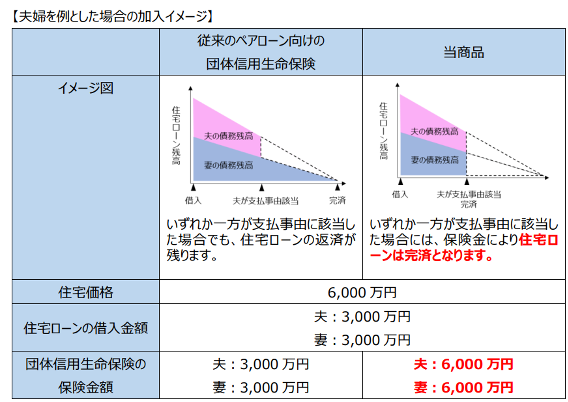

この中でも、特に「(事例)住宅ローン融資におけるペアローン付帯団体信用生命保険の連生被保険者の取扱いについて(生保)」が抜粋されています。

出典:業界団体との意見交換会において金融庁が提起した主な論点 (https://www.fsa.go.jp/common/ronten/202407/05.pdf)

この保険商品は、基本的にペアローンを利用する人の属性が夫婦、家族であることが多いことからモラルリスクが低いこと、その生活の安定に寄与することから取り扱いが認められるもので、近時のペアローン利用者増加に即したものとなっています。なお、住宅ローンが念頭に置かれており、事業性融資が対象外であることには注意が必要です。

出典;2024年2月28日日本生命保険相互会社「ペアローン利用者向け団体信用生命保険の発売について」(https://www.nissay.co.jp/news/2023/pdf/20240228.pdf)

7.顧客本意の業務運営の確保について

この条項は、生保損保共通で求められる事項ではあるものの、今月の日本損害保険協会との論点にはなっていません。生命保険業界においては、「リスク性金融商品の販売・組成会社による顧客本位の業務運営に関するモニタリング結果」が公表されていることもあり、特に今月のトピックとなったものと思われます。

この項目では、顧客の最善の利益を追求するに当たっては、製販一体での取り組みを求め、そのうえで、「顧客本位の業務運営は、こうした業界の対応が営業現場において実践されることが何よりも重要である。」「募集人管理の観点からも、販売会社の態勢改善に向けた取組みを適切に支援いただきたい。」と述べています。また、経営陣に対して「第1線、第2線、第3線を全体として有効に機能させることにより、 顧客利益を最優先とする取組みを着実に実行して頂きたい。」とメッセージを発信しております。これは、損保業界にあてて保険モニタリングレポートで発信されたメッセージ(保険モニタリングレポート48頁以下では、損害保険会社による保険代理店に対する内部統制の実効性について言及がされています。)を生命保険業界にも改めて伝えているとも解されます。

8.外部委託先のサイバーセキュリティリスク管理について

本件は金融機関が外部委託している先にランサムウェアが感染した事案(「ランサムウェア被害の発生について」(https://www.iseto.co.jp/news/news_202405-3.html)を踏まえた論点と思われ、個人情報保護法に基づく対応としては、伊予銀行などがすでに公表を行っている(https://www.iyobank.co.jp/press-release/2024/__icsFiles/afieldfile/2024/07/03/24-111.pdf)ものがあります。

金融庁では、今回の事例を踏まえて、金融機関の委託先管理の在り方について検討する方針とのことです。これは、6月28日に公表した「金融分野におけるサイバーセキュリティに関するガイドライン(案)」(https://www.fsa.go.jp/news/r5/sonota/20240628-2/17.pdf)の検討のことと思われます。

このガイドライン案においては「基本的な対応事項」と「対応が望ましい事項」が定められており、金融機関においてどこまで対応をするべきかについて重要な指針となります。

【日本損害保険協会】

3.自然災害リスク管理に係るモニタリング

4.サイバー保険のリスク管理に係るモニタリング

7.保険商品審査事例集の公表について

9.外部委託先のサイバーセキュリティリスク管理について

3.自然災害リスク管理に係るモニタリング

この条項では、元旦に発生した能登半島地震(M7.6)のほか、大雨や雹による中規模災害が多発し、損害保険会社の損害率は高い状況を踏まえ、火災保険では、多くの損害保険会社で多額の異常危険準備金が取り崩されたことが議論されています。

4.サイバー保険のリスク管理に係るモニタリング

サイバーリスク保険について、金融庁が定期的にリスク管理のモニタリングを行っている中で、「サイバー保険のリスク管理は発展段階であり、確立された管理手法は定ま っていないと承知をしているが、多くの社がシナリオ分析による予想最大損 害額、ベンダーモデルによるリスク量または保有保険金額といった指標を複 数組み合わせながらリスク管理を行っている実態」などが議論されました。

7.保険商品審査事例集の公表について

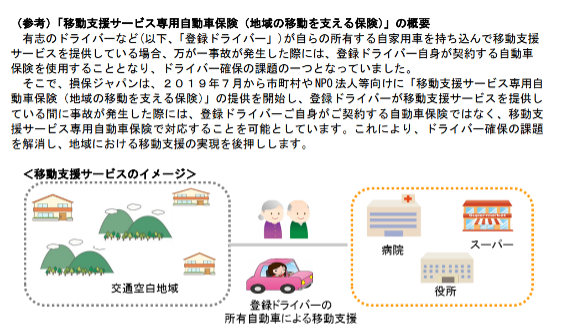

損保では、(事例1)自家用車活用事業の創設に対応した商品の提供(損保)と(事例2)水災料率の丁目単位の地域細分化(損保)が抜粋されました。

出典:日本損害保険協会(https://www.fsa.go.jp/common/ronten/202407/06.pdf)

移動支援サービス事業者が保険契約者となる保険の開発は、社会環境の変化に対応する事例として紹介されています。管理体制の構築について、「ドライバー本人が加入する自身の自動車保険と、移動支援サービス事業者にて 加入する本商品とで、補償される範囲や補償の内容に差異があることや、自身 の自動車保険に継続加入することの重要性、事故発生時の連絡先が異なること 等を十分に説明できる態勢が必要であること。」(審査事例集5p;https://www.fsa.go.jp/status/hoken_sinsajireishu/20240625/2406shinsajireishu.pdf)に注意が必要となります。

出典:2024年3月19日 損害保険ジャパン株式会社 「移動支援サービス専用自動車保険(地域の移動を支える保険)」の対象事業者の拡大 ~自家用車・一般ドライバーを活用したライドシェアへの対応~ (https://www.sompo-japan.co.jp/-/media/SJNK/files/news/2023/20240319_1.pdf?la=ja-JP)

9.外部委託先のサイバーセキュリティリスク管理について

生保協会と共通の事項です。

hokan®︎の資料はこちら!